یکی از عنوان های مهم و مباحث مهمی که در حسابداری و حسابرسی مورد بررسی قرار می گیرد سود و زیان شرکت ها است که مدیران و حسابداران یک شرکت باید میزان سود و ضرر شرکت را بدانند که به واسطه میزان سودی که بدست آورده است و میزان ضرری که متحمل شده است فعالیت های بعدی شرکت را بسنجند.این نکته را در نظر داشته باشید که حسابدارا با نرم افزار اتوماسیون اداری آنلاین میتوانند به حساب های مجموعه دسترسی داشته باشند و در هر زمان و مکانی اقدامات لازمه را انجام دهند.

این نکته را نباید فراموش کنید که میزان به دست آوردن کسب سود در یک شرکت بسیار مهم است و از طرفی میزان ضرر هم بسیارمهم است چرا که هر چه میزان سود یک شرکت بیشتر باشد برنامه ریزی برای فعالیت های بعدی شرکت را بیشتر می کند و اگر میزان ضرر یک شرکت زیاد باشد باید مشکل را متوجه شد که آیا اعداد و ارقام در دفتر روزنامه با یکیدیگر مغایرت داشته و یا ضرر هایی شرکت متحمل شده.با مشخص شدن میزان سود و زیان در یک شرکت میتوان کارهای بسیاری کرد.در این پست قصد داریم تا به صورت تخصصی نحوه محاسبه سود و زیان را مورد بررسی قرار دهیم

پس اگر به دنبال فرمول محاسبه سود و زیان در نرم افزار حسابداری هستید بهتر است که این مطلب را تا آخر مطالعه کنید چرا که، قصد داریم مباحث زیر را مورد بررسی قرار دهیم:

- صورت سود و زیان شرکت بازرگانی

- فرمول محاسبه سود و زیان در حسابداری

- فرمول سود و زیان

- فرمول محاسبه سود خالص

در هر شرکت، صورت درآمد و هزینه که با نام دیگر صورت سود و زیان (Income Statement) نیز شناخته شده است؛ درواقع به بررسی میزان درآمدها، هزینهها، و همچنین سود یا زیان انتهای دوره را که حاصل فعالیت های عملیاتی و غیرعملیاتی هستند می پردازد.دانستن این نکته ضروری است که صورت سود و زیان بر اساس حسابداری تعهدی تهیه میشود. این یعنی اینکه درآمدها زمانی شناسایی میشوند که تحقق یافته باشند

به بیان دیگر زمانی که وجه نقد دریافت گردید، بصورت هم زمان درآمد هم شناسایی می شود. هزینه ها هم در این روش زمانی شناسایی میشوند که پرداخت شده باشند خواه برای هزینه های گذشته باشد و یا هزینه های آتی شرکت.همچنین در صورت سود و زیان، سود سهام پرداخت شده به سهامداران عادی به عنوان بخشی از هزینه و درآمد حاصل از صدور سهام و به عنوان یک درآمد شناسایی نمیشوند، بلکه مبادلات بین موسسه و مالکانش به صورت جداگانه در گزارش حقوق صاحبان سهام نمایش داده میشود.

با توجه به مطالبی که تا به اینجا بیان شد، صورت سود و زیان، بهخوبی بیانگر میزان سود یک شرکت در پایان سال مالی است و تمام شرکت ها بدون استثنا وظیفه دارند در پایان سال مالی، صورت و زیان خود را منتشر و از این طریق، میزان سودآوری خود را به سهامداران اطلاع دهند. در صورت سود و زیان، مواردی مانند میزان فروش شرکت ها، میزان هزینه های آن ها و سایر اطلاعاتی که از اهمیت بالایی در رابطه با عملکرد شرکت برخوردارند قابل مشاهده است.

نحوه محاسبه سود و زیان در یک شرکت بازرگانی برای تسریع سوداوری شرکت بسیار مهم است. افراد می توانند با بررسی سود و زیان تصویری شفاف از وضعیت مالی خود، به دست اورند. تا بتوانند هزینه های غیرضروری را کاهش داده و درامد خود را افزایش دهند.

نحوه محاسبه سود و ضرر در شرکت های بازرگانی و مدیریت کردن آن

وقتی میخواهید بدانید تجارت شما چگونه انجام می پذیرد وسوسه انگیز است که فقط به درامدهای ناخالص خود نگاه کنید. یعنی کل مبلغی که از فروش کالا یا خدمات می گیرید.اما نمودار سود و زیان یک روش بسیار واضح تر و بهتر برای دیدن چگونگی تجارت افراد در نحوه محاسبه سود و زیان درشرکت های بازرگانی می باشد که فراتر از مبنای فروش است. ازان جایی که سود و زیان افراد تنها اندازه گیری را انجام نمی دهد، بلکه هزینه های خود راهم ممکن است از دست دهید.

لذا هنگامی که میتوانید شکاف در پس انداز و هزینه های خود شناسایی کنید، و مشکلات مالی را برطرف کنید مانند هزینه کردن بیشتراز درامد، درنتیجه لازم است ضرر و زیان عمده ان را در اینترنت و تلفن بپردازید.قدم بعدی در نحوه محاسبه سود و زیان در شرکت های بازرگانی چگونگی ترسیم ان سود و زیان است که شامل صورت های سود و زیان است. در واقع صورت سود وزیان یک سند مالی مشترک است که درامد افراد را در یک بازه زمانی مشخص نشان میدهد.

معمولا به صورت ماهانه، سه ماهه یا سالانه نشان می دهد. از همه مهم تر بیانیه جزئیات مستقیم هزینه های ایجاد کالاها و هزینه های غیرمستقیم فعالیت یک تجارت را هم نشان می دهد.و این صورت برای افرادی که سود و زیان را در یک شرکت مدیریت می کنند بسیار ارزشمند است. ان شخص اگر حسابدار یا صاحب مشاغل کوچک باشد با این حال می تواند به گروه های دیگر نیز به صورت درامدی نگاه کند.

شرکت های بزرگ دولتی ملزم به رها کردن ان ها هستند، و سایر موسسات و بانک ها اغلب قبل از عقد وام به ان ها نیاز دارند.

صورت سود و زیان چیست؟

یکی از صورت های مالی اساسی و مهم در حسابداری، صورت سود و زیان می باشد که برای ارائه گزارش عملکرد مالی شرکت در طی یک دوره مالی مورد استفاده قرار می گیرد. گاهی صورت درآمد را با عنوان صورت درآمد و یا صورت عملیات می شناسند.

درواقع صورت درآمد یک خلاصه از هزینه ها و درآمد های بدست آمده از طریق فعالیت های عملیاتی و غیر عملیاتی و همچنین سود و زیان خالص به وجود آمده در طول یک دوره مالی را ارائه می دهد. برای بدست آوردن سود و زیان ناخالص واحد اقتصادی ، مقدار هزینه های غیر عملیاتی از مقدار فروش کم می شود و عدد بدست آمده سود یا زیان شرکت در دوره مورد نظر را نمایش می دهد.

ضرورت تهیه صورت سود و زیان

هدف از صورت سود و زیان نشان دادن عملکرد مالی شرکت در یک دوره است. این صورت تصویری از عملکرد مالی یک کسبوکار ارائه میدهد. از طریق صورت سود و زیان و سایر اسناد مالی مانند صورت جریان وجه نقد، ترازنامه و گزارش سالانه، میتوانید سودآوری کسبوکارتان را تعیین کنید. مشاغل کوچک معمولاً زمانی شروع به تهیه صورت سود و زیان میکنند که یک بانک یا سرمایهگذار بخواهد ببیند تجارتشان چقدر سودآور است.

حسابداران، سرمایهگذاران و صاحبان کسبوکارها به طور مرتب صورتهای درآمد را بررسی میکنند تا بدانند تجارتشان چقدر در عملکرد مورد انتظار خود خوب عمل میکند و از این مورد برای تنظیم اقدامات بعدی خود استفاده میکنند. مالک کسبوکاری که شرکتش به اهداف مالی خود دست نیافته است، استراتژی محوری خود را برای بهبود در سه ماهه بعدی تعیین میکند. به همین ترتیب، یک سرمایهگذار ممکن است تصمیم به سرمایهگذاری بگیرد یا سرمایهاش را بیرون بکشد.

اگر کسبوکاری به سود مدنظرش دست نیابد، بانکدار یا وامدهنده نسبت به دادن اعتبار اضافی دچار شک و تردید میشود. از طرفی شرکتی که سودآوری داشته باشد، با تهیه صورت سود و زیان توانایی خود در سرمایهگذاری به روشی موفق را نشان میدهد. توانایی یک شرکت برای فعالیت سودآور برای وامدهندگان و سرمایهگذاران فعلی، وامدهندگان و سرمایهگذاران بالقوه، مدیریت شرکت، رقبا، سازمانهای دولتی، اتحادیههای کارگری و دیگران مهم است.

.jpeg)

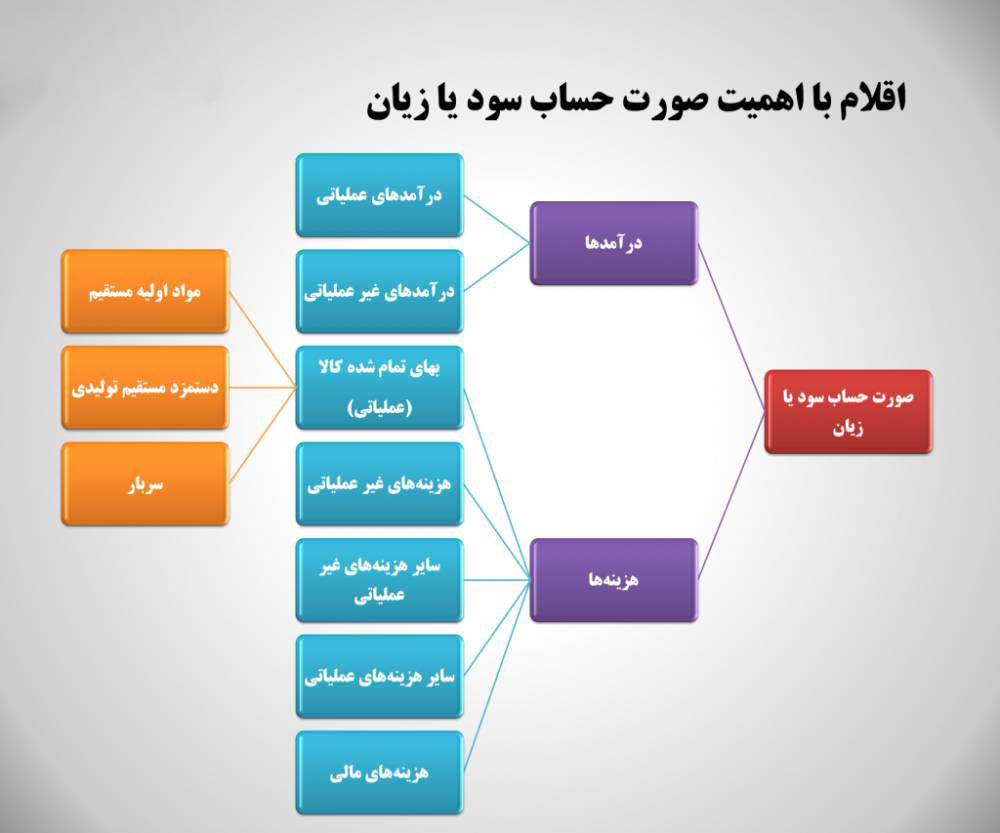

اجزای صورت سود و زیان

صورت سود و زیان شما به طور کلی به ۲ بخش تقسیم میشود:

۱. درآمد

مهمترین بخش درآمد در صورت سود و زیان، فروش کل است. درآمد ثانویه و سایر درآمدها میتواند غیرقابل پیشبینی باشد؛ بنابراین برای رشد کسبوکار خود باید بر درآمد فروش اولیه خود تمرکز کنید.

منابع ثانویه درآمد میتواند شامل موارد زیر باشد:

سود بانکی

سود مالی (به عنوان مثال سود ناشی از فروش دارایی).

توجه داشته باشید که میزان فروش نسبت به صورت سود و زیان قبلی شما چقدر افزایش یا کاهش یافته است.

تقسیم ارقام فروش به محصولات یا خطوط تولید به شما کمک میکند تا ببینید کدام محصولات عملکرد خوبی دارند و کدام محصولات نیاز به توجه دارند.

همیشه به دنبال حفظ یا افزایش درآمد در طول زمان باشید. الگوی کاهش درآمد ممکن است نشان دهنده این باشد که کسبوکار شما دچار مشکل شده است.

۲. مخارج

دو مجموعه ارقام اصلی در بخش هزینههای صورت سود و زیان عبارتاند از:

بهای تمام شده کالای فروخته شده (هزینه کار مستقیم و هرگونه مواد خامی که برای تولید کالا یا خدمات شما استفاده میشود)

هزینههای عملیاتی (هزینه نیروی کار غیرمستقیم و هر هزینه دیگری که مستقیماً به تولید کالا یا خدمات مرتبط نیست).

تا جایی که امکان دارد هزینههای کسبوکار خود را به حداقل برسانید. افزایش هزینههای مواد میتواند به این معنی باشد که شما باید یک تأمینکننده متفاوت پیدا کنید یا روشهای تولید کارآمدتری پیدا کنید. برخی از افزایشها اجتنابناپذیر هستند و تورم احتمالاً باعث افزایش هزینهها در یک بازار در یک دوره زمانی میشود.

کاهش هزینههای عملیاتی دشوارتر است. برای مثال، اگر اجاره بهای شما افزایش یابد، ممکن است نقل مکان به مکانهای جایگزین عملی نباشد، یا نقل مکان ممکن است گرانتر از پرداخت مبلغ اجاره افزایش یافته باشد.

صورت سود و زیان خود را برای هر گونه افزایش ناگهانی یا غیرمنتظره در هزینهها، به جای افزایش تدریجی در طول زمان (به دلیل عواملی مانند تورم و افزایش حقوق سالانه کارکنان) بررسی کنید.

انواع سود

درست است که نحوه محاسبه صورت سود و زیان در شرکت های بازرگانی را توضیح دادیم اما با این حال این نکته را فراموش نکنید که سود ها انواع مختلفی دارند و در حین محاسبه سود خالص و صورت سود و زیان شرکت های بازرگانی باید آن ها را لحاظ کنید.

- سود ناخالص

- سود خالص

- سود عملیاتی

که در ادامه همه این انواع سود را به صورت تخصصی و کامل توضیح خواهیم داد.

سود ناخالص

سود ناخالص از کسر میزان فروش کالا از هزینه تمامشده کالا به دست میآید و معادله آن به صورت زیر می باشد :

⌈سود ناخالص = هزینه تمامشده کالا – میزان فروش کالا⌉

سود خالص

سود خالص از کسر مالیات از درآمدهای غیرعملیاتی (مواردی نظیر سود بانکی) بعلاوه هزینههای غیرعملیاتی کسر از سود عملیاتی به دست میآید.

⌈سود خالص = مالیات – درآمدهای غیرعملیاتی + هزینههای غیرعملیاتی – سود عملیاتی⌉

سود عملیاتی

سود عملیاتی یا به عبارت دیگر همان سود قبل از کسر مالیات از کسر سود ناخالص از هزینه های عملیاتی و هزینههای استهلاک ساختمان و اثاثیه به دست میآید. بصورت خلاصه میتوان به شکل زیر بیان کرد :

⌈سود عملیات= هزینه استهلاک – هزینههای عملیاتی – سود ناخالص⌉

مهمترین بخش صورت سود و زیان قسمت پایانی آن یعنی سود یا زیان ویژه است که نتیجه فعالیت یک شرکت را نشان میدهد و با مطالعه آن میتوان فهمید که نتایج فعالیت کسب و کار سودآور بوده یا زیان ده. در نتیجه از این طریق می توان تصمیمات مهمی در رابطه با تغییر و یا حفظ عملکرد شرکت گرفت.

.jpeg)

نحوه خواندن و محاسبه سود و زیان در شرکت های بازرگانی

به منظور محاسبه صورت سود و زیان شرکت های بازرگانی باید تعریف عناوین و مطالبی را بدانید تا بتوانید به وسیله آن ها به درستی سود خالص را پیدا کنید و صورت سود و زیان شرکت را محاسبه کنید.

تعاریفی مانند:

- درآمد

- هزینه های مستقیم

- حاشیه ناخالص سود

- هزینه های عملیاتی

- درامد عملیاتی

- سود خالص

درآمد :

درآمد درواقع همان پولی است که افراد از فروش خدمات یا کالاهای خود به دست میاورند. درامد کل افراد نیز نقطهی برابری شما در نحوه محاسبه سود و زیان در شرکت های بازرگانی می باشد.اگر دقیقا به همان اندازه درامد کسب کنید تجارت شما سود اور نخواهد بود. اگر میخواهید تجارت سوداور باشد باید درامد شما ازهزینه های شما بیشتر شود.

هزینه های مستقیم :

هزینه های مستقیم به هزینه های گفته می شود که افراد هنگام تهیه محصول یا ارائه خدمات خود متحمل می شوند.به عبارت دیگر، هر هزینه ای که به محصولات یا خدمات شرکت مربوط می شود یک هزینه مستقیم است. هزینه های مستقیم گاهی اوقات هزینه کالای فروخته شده می تواند باشد که بررسی میشود.

حاشیه ناخالص سود:

سود ناخالص رامی توان با کم کردن هزینه های مستقیم از درامد محاسبه کرد. داشتن حاشیه سود ناخالص یکی از بهترین شاخص های سلامت مالی قوی است.

هزینه های عملیاتی:

هزینه های عملیاتی هزینه های دیگری میباشد که برای ادامه کار خود در نظر میگیرید. این هزینه ها به طور معمول شامل: اجاره، هزینه های اداری، بازاریابی، حقوق، اب و برق و غیره میباشد.

درامد عملیاتی:

درامد عملیاتی به سود قبل از بهره، مالیات، استهلاک و مجوز اشاره دارد. افراد میتوانند درامد خود را با کسر هزینه های عملیاتی از سود ناخالص خود محاسبه کنند.

سود خالص :

سود خالص که به عنوان خط پایین شناخته می شود سود پس از کسر هزینه ها، از کل درامد است.

چگونگی بیان و محاسبه سود و زیان درشرکت های بازرگانی

چندین ابزار مالی و الگوهای سود و زیان می توانند به صاحبان مشاغل کوچک کمک کنند تا صورت درامد خود را تهیه کرده و نحوه محاسبه سود و زیان را در شرکت های بازرگانی بیان کنند. گزارش های سود وزیان باید در یک بسته اصلی و توسط نرم افزارهای حسابداری انلاین درج می شود. اگر افراد اماده تعهد به نرم افزار حسابداری رایگان نیستند، می توانند یک بیانیه با ایجاد جدول در سود و زیان تهیه کنند.

با این وجود اگرچه که می توانید صورت سود و زیان را به تنهایی تهیه کنید این ایده میتواند نگاهی به اظهارات جانبی افراد باشد که تایید می شود همه چیز را به درستی محاسبه کرده اند.مرحله بعدی برای محاسبه سود وزیان در شرکت های بازرگانی، ایجاد صورت سود است که گام اساسی برای مدیریت ان می باشد. با این کار سود وزیان خود را به وضوح مشخص می کنید که این امر باید شروع مشخصی را برای تعیین کردن کاهش هزینه ها به افراد نشان دهد.

تنها بخش از مدیریت، ایجاد یک بیانیه خوب سود و زیان در شرکت می باشد. هنگامی که صورت درامد خود را تهیه کردید، این مراحل را انجام دهید تا ببینید که شرکت شما در مقابل سوداوری چقدر سوداور بوده است. انتخاب نرم افزار مناسب مالی میتواند فرایند مدیریت را ساده تر کند. اما با وجود بسیاری از ابزارهای مالی در خارج، کدام یک باید انتخاب گردد که تا با بررسی ان بتوانید بهترین نرم افزار را انتخاب کنید.

اثرات و کارکرد نحوه محاسبه سود و زیان در شرکت های بازرگانی

هدف اصلی اکثر مشاغل کسب سود است. کسب سود در یک محیط تجاری اغلب نشان میدهد که یک سازمان کالاها و خدمات موردنظر مصرف کنندگان را با قیمت مناسب ارائه میدهد.ایجاد مشتری مداری قوی یک مزیت رقابتی جدی در برابر سایر شرکت های موجود در بازار ممکن است. که نیاز به زمان و تلاش زیادی از طرف مدیریت دارد. زیرا شرکت ها به دنبال تولید کالاها یا خدمات مطلوب و سوداوری هستند تا نحوه محاسبه سود زیان را در شرکت های بازرگانی را بررسی کنند.

سازمان های تجاری که نمیتوانند این کارکردها را داشته باشند ممکن است با احتمال از دست دادن پول از فعالیت های خود و یا پیامدهای ضرر مالی رو به رو شوند.از طرفی تاثیر مثبت شرکت های تولید کننده سود، توانایی شرکت ها در گسترش و رشد فعالیت ها میباشد که سود کسب و کار در این شرکت ها این امکان را میدهند تا معیشت مالکان، مدیران و کارمندان خود را بهبود بخشند.

ضرر ناشی عملیات تجاری اثر متضاد بر سود دارد. شرکت هایی که با کاهش سهم بازار تقاضای مصرف کننده یا رکود در چرخه تجارت رو به رو هستند، ممکن است مجبور شوند محصول تولیدی را کاهش دهند. ضررو زیان کسب و کار به صورت مداوم ممکن است شرکت ها را به ورشکستگی مجبور کند.

تاثیرات مثبت نحوه محاسبه سود و زیان در شرکت های بازرگانی

سود برای رشد اجازه می دهد:

تاثیر مثبت شرکت های تولید کننده سود عملیاتی، توانایی شرکت ها در گسترش و رشد فعالیت هایشان می باشد. شرکت ها معمولا مبلغی مشخص، از سود حاصل از عملیات فعلی را به فرصت های جدید تجاری یا گسترش عملیات جاری برای افزایش بازده تجاری می پردازند.این فرصت ها معمولا در نظر گرفته می شود تا شرکتها بتوانند سهم بازار خود را در محیط کسب و کار افزایش دهند. و سود بیشتری از عملیات توسعه یافته کسب کنند. شرکت ها همچنین برای استفاده از فرصت های سود بالقوه در اقتصادهای توسعه یافته یا نوظهور، وارد بازارهای اقتصادی خارجی می شوند.

سود باعث افزایش معیشت کارمندان می شود:

سود کسب و کار غالبا به شرکت ها این امکان را میدهد تا معیشت مالکان، مدیران و کارمندان خود را بهبود بخشند. این ممکن است شامل افزایش سطح غرامت و ارائه پاداش عملکرد یا زمان اضافی تعطیلات باشد.این پاداش ها ممکن است حسن نیت مثبت را برای کارمندان ایجاد کند که در نحوه محاسبه سود وزیان در شرکت های بازرگانی بی شک بی تاثیر نخواهد بود.

ضرر عملیات را کاهش میدهد:

ضرر ناشی ار عملیات تجاری اثر متضاد سود را دارد. شرکت هایی که با کاهش سهم بازار از تقاضای کتر مصرف کننده یا رکود در چرخه تجارت رو به رو هستند، ممکن است مجبور شوند محصول تولیدی را کاهش دهند. این کاهش ممکن است شامل:

اخراج کارمندان، فروش تجهیزات یا دارایی ها و بستن تسهیلات تجاری کم کار باشد. که شرکت ها ممکن است بسته به قوام ضررو زیان تجاری و اینکه ایا روش های کاهش اولیه ان ها تاثیر ضررهای عملیاتی را کاهش داده است نیاز به اقدامات اضافی دارد.

ضرر منجر به ورشکستگی می شود:

ضررو زیان کسب و کار مداوم ممکن است شرکت را به ورشکستگی مجبور کند. در حالی که بسیاری از مشاغل سعی می کنند با فروش با تامین منابع مالی اضافی برای ادامه عملیات از ورشکستگی جلوگیری کنند.یا حتی میتوانند نحوه محاسبه سود وزیان را در شرکت های بازرگانی بررسی کنند. ورشکستگی ممکن است گزینه نهایی باشد. عدم کارایی مشاغل کوچک، بسته به نحوه سازمان دهی شرکت ها ممکن است صاحبان مشاغل را ملزم به اعلام ورشکستگی شخصی کند.

.jpeg)

ساختار صورت و نحوه محاسبه سود و زیان در شرکت های بازرگانی

صورت سود وزیان یک شرکت در یک بازه زمانی مشخص، و به طور معمول یک ماهه، سه ماهه یا سالی ترسیم می شود. که به شرح زیر است:

- در امد یا فروش

- هزینه کالای فروخته شده

- هزینه های فروش عمومی و اداری

- بازاریابی و تبلیغات

- فناوری

- هزینه بهره

- مالیات

- درامد خالص

که در نحوه محاسبه سود وزیان در شرکت های بازرگانی بررسی می شود. ممکن است با نگاه کردن به صورت سود و زیان اشکارا به نظر نرسد، اما رقم نهایی در پایین یعنی کل سود وزیان ممکن است با مقدار واقعی وجه نقدی که ایجاد شده یا از دست داده بسیار متفاوت باشد. که عوامل اصلی ایجاد اختلاف بین سود و تولید وجه نقد عبارتند از:

- اصل شناسایی درامد: که درامد قبل از دریافت پول نقد به رسمیت شناخته می شود.که این امر باعث ایجاد حساب های دریافتی در ترازنامه میشود.

- اصل تطبیق: هزینه ها دراین دوره باید با درامد ها مطابقت داشته باشد.

- اصل تعهدی: درامد و مخارج باید در دورههایی که اتفاق میافتد ثبت شود، نه هنگام دریافت پول نقد که میتواند درامد و هزینه ها را از نظر مادی از جریان وجه نقد متفاوت کند.

جدول صورت سود و زیان

نتیجه گیری:

برای نحوه محاسبه سود وزیان در شرکت های بازرگانی افراد میتوانند از صورت سود برای محاسبه چندین معیار از جمله: حاشیه سود ناخالص، حاشیه سود عملیاتی، سود خالص و نسبت عملیاتی ان استفاده کنندکه به همراه ترازنامه و جریان پول بوده و بیانیه درامد، نگاه عمیقی را به عملکرد مالی یک شرکت ارائه میدهد.

درک صورت سود وزیان در نحوه محاسبه سود وزیان در شرکت های بازرگانی یکی از سه صورت مالی می باشد که به همراه ترازنامه و صورت جریان پول طی دوره سه ماهه و سالانه صادر می شود. این اغلب محبوبترین و رایجترین صورت مالی در یک برنامه تجاری بوده زیرا به سرعت نشان میدهد که سود یا زیان توسط یک کسب و کار به چه میزانی ایجاد شده است که به راحتی قابل بررسی میباشد.